El momento actual de la banca es y ha sido en los últimos años cuanto menos interesante, debido a los grandes cambios a los que se está enfrentando y a la reinvención de un sistema financiero del futuro, más digital, personal y rentable.

Muchos de estos cambios han sido establecidos como resultado de varios factores: (1) la crisis económica y (2) la presión continua por parte del regulador para mejorar las reservas de capital y liquidez; (3) el crecimiento del índice de crimen y fraude financiero cada vez más sofisticado y peligroso para la estabilidad financiera, donde solo el 50% de los casos de blanqueo de capital son detectados; (4) la obsesión por la experiencia de cliente (el User eXperience), obligando al sector a buscar nuevos servicios no tradicionales. Pero también por algo bastante impactante: en concreto, los nuevos entrantes, tales como las fintech -con soluciones de nicho en el mercado financiero, como puedan ser: digital onboarding (Biid, Icar o FacePhi); personal finance management (ej: Meniga, MarketWatch); personal loans (ej: Kabagge, Orchard) o soluciones de crowd-funding como puedan ser KickStarter o Tilt. O incluso otros jugadores –regtechs– con soluciones centradas en el régimen regulatorio como el risk data aggregation (ej: KRiO, Traity o Eurobits), o reporting (ej: OpenFinance, finametrix) y las especializadas en ciberseguridad como son Dokify o Blueliv.

El mercado Fintechs/Regtech está ahora en plena expansión, al potenciar innovación tecnológica basada en soluciones de BigData, AI, Blockchain, computación cuántica y los cloud intelligent services, y por habilitar nuevos modelos de negocio dirigidos a cumplir y adaptar las soluciones bancarias a los nuevos requerimientos regulatorios tecnológicos.

Todos estos cambios en el sector bancario presentan ventajas, pero también riesgos que deben ser soportados por el proceso regulatorio cada vez más exigente y demandante para las entidades bancarias, no solo en términos operativos sino también económicos. Según PWC, las entidades financieras gastan de media aproximadamente del 10% al 15% de sus ingresos totales en esfuerzos de compliance, siendo considerado por muchos como bloqueo para la evolución del sector (innovación y competitividad), pero en particular por el efecto asimétrico entre los bancos tradicionales y las fintechs.

Marco regulatorio en el ámbito español

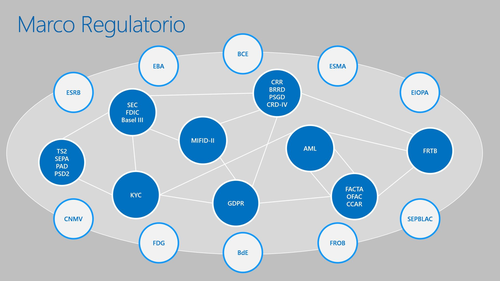

La supervisión y regulación de los servicios financieros está en el corazón de la agenda de la Unión Europea, con un objetivo claro: mantener la estabilidad financiera en la UE y salvaguardar la integridad y transparencia en la operativa del sector bancario.

El entorno de supervisión (European System of Financial Supervision) es extenso y complejo, compuesto por varias autoridades de supervisión entre las que se encuentran la Autoridad Europea de Valores y Mercados (ESMA); la Autoridad Bancaria Europea (EBA); la Autoridad Europea de Seguros y Pensiones de Jubilación (EIOPA); la Junta Europea de Riesgo Sistémico (ESRB) y el Banco Central Europeo. A nivel local, el sistema está representado por el Banco de España (con poderes delegados), la Comisión Nacional del Mercado de Valores (CNMV), el Servicio Ejecutivo de la Comisión de Prevención del Blanqueo de Capitales e Infracciones Monetarias (SEPBLAC), el Fondo de Garantía de Depósitos en Entidades de Crédito (FDG) y el Fondo de Reestructuración Ordenada Bancaria (FROB).

Todas ellas, con poderes y responsabilidades de supervisión y emisión de reglamentos que en algunos casos derivan en normativas y directrices de gran disrupción en el sector bancario, como son:

- Directivas de requerimiento y garantía de capital (CRD IV, CRR , BRRD y PSGD)

- Normativas de servicios pago (SEPA, TS2, PAD, PSD y PSD2)

- Legislación referente al mercado de valores e inversión (PRIIPs, MIFID y MIFID II)

- Normativas para el control del fraude y seguridad (AMLD, EMD, CSD, GDPR)

- Otras normativas adjuntas (FICOD, IFR, FRTB, MCD)

Estas medidas provocan grandes retos en cuanto a la inversión económica y evolución tecnológica para responder a los requerimientos técnicos establecidos, donde los más relevantes son:

- MIFID-II. Directiva que regula las condiciones de autorización y funcionamiento de las empresas de servicios de inversión, para elevar la transparencia y profesionalización de la comercialización de productos financieros, y prevenir el mal uso de productos de riesgo por aquellos inversores con baja cualificación.Por ejemplo, desde el 1/01/18, la CNMV ha emitido más de 130 requerimientos técnicos de aplicación directa como la transcripción y almacenamiento de todas las interacciones entre banco y cliente en materia de asesoramiento financiero e inversion.

- GDPR (General Data Protection Regulation). Nuevo reglamento europeo que pretende fortalecer y unificar la protección de datos para todos los países de la UE, controlando también la transferencia de datos fuera de la Unión donde sus principales objetivos son devolver a los ciudadanos el control sobre su información personal.Son muchos los desafíos a los que se enfrentan aquellas empresas y organismos que deban cumplir el nuevo reglamento (GDPR). Los principales son:

- La identificación total y completa de todos los datos personales sujetos a esta regulación

- La revisión de toda la operación de IT y seguridad (ej. la detección temprana de brechas de seguridad que debe comunicarse a las autoridades en 72h)

- La revisión de todos los procesos operacionales de la compañía, incluyendo la atención a las peticiones de los usuarios que quieran ejercitar sus derechos

A nivel tecnológico, la creación de plataformas inteligentes para análisis de riesgo cibernético, la automatización del proceso de gestión (RPA) y la creación de algoritmos para el aprendizaje automático en los procesos de clasificación de la información son imprescindibles para evitar las sanciones anunciadas (entre el 2% y el 4% de los ingresos totales de la compañía) por incumplimiento.

- Y, por último, PSD2, la nueva regulación europea en materia de pagos, que obliga a la apertura por parte de los bancos de sus servicios de pago a third party payment service providers, permitiendo el acceso a información de cuentas y la ejecución de pagos en nombre del cliente, previa autorización del titular de la cuenta.Cuando hablamos de PSD2, indirectamente estamos hablando de la importancia de las APIs (Application Program Interface) que posibilitarán una mejor integración entre bancos y nuevos entrantes, haciendo crecer de forma exponencial la economía colaborativa de servicios financieros, garantizando el buen gobierno, protección y estandarización.

Regulación como impulsor de nuevos modelos de negocio

Es cierto que existen grandes mitos en relación a la regulación, ya que a priori -y por la típica reacción de “(…) El regulador no nos permitirá hacer esto (…) ”- se han descartado ideas innovadoras incluso antes de probarlas, o en otras ocasiones se han tenido que echar atrás la puesta en producción por no haber tenido en cuenta detalles regulatorios. Y cuántas veces el presupuesto asignado a IT se lo han llevado los esfuerzos necesarios para cumplir la regulación.

¿Es entonces la regulación un obstáculo para la evolución?, ¿Podemos aprovecharnos de las exigencias del marco regulatorio? Estas son preguntas que nos deberíamos hacer para no fracasar antes de empezar.

El reto para todos los bancos, incluso los españoles, está en tomar una decisión fundamental: ser followers y cumplir con el proceso regulatorio, o pretender ser leaders y aprovechar la regulación para generar nuevos modelos de negocio.

¿Por qué no monetizar el valor de las infraestructuras y plataformas para análisis de riesgo operativo y/o control de fraude, proporcionando servicios a otros mercados como el retail o manufacturing?

¿Por qué no generar una oferta personalizada y adaptada a las necesidades del cliente aprovechando el conocimiento adquirido, vía almacenamiento de la transcripción en todas las interacciones con el banco, por ejemplo, en las fases de asesoramiento financiero?

¿Por qué no hacer uso de plataformas de analítica avanzada, y la aplicación de redes neuronales artificiales para generar un aprendizaje basado en el conocimiento (“Deep Learning”) y combinarlo con agentes virtuales (BOTs) y los llamados servicios cognitivos (Análisis de sentimiento, entendimiento del lenguaje natural, reconocimiento facial, etc.) para generar una experiencia de cliente completamente digital? Permitiendo facilitar los procesos de toma de decisión en momentos críticos; gestionar procesos complejos de manera eficiente fortaleciendo la asistencia personal y predecir lo que el cliente necesita para ser más oportunista en el modelo de relación y gestión.

¿Por qué no generar valor añadido al cliente mediante la agregación o incorporación de otros servicios gestionados por la plataforma de APIs del banco? Estableciendo nuevos modelos de negocio “plug & play”, permitiendo a nuevos participantes (fintech o socios comerciales) conectar e interactuar unos con otros extendiendo la cadena de valor al cliente final, Y potenciando la innovación o incluso generando nuevas fuentes de ingresos a través de la apertura de información y servicios del banco hacia la comunidad ofreciendo la posibilidad a terceros de crear sus propios productos o servicios.

¿Por qué no hacer uno de plataformas de blockchain como habilitador de la Internet del Valor y la generación de smartcontracts que automaticen las relaciones contractuales entre diferentes partes sin la intervención de un intermediario de confianza?

Es evidente que las nuevas tecnologías juegan un papel fundamental para aprovechar la oportunidad que nos brinda el marco regulatorio para la apertura de estos nuevos modelos y acelerar el proceso de transformación digital. Tanto es así, que dentro del concepto de “fintech”, surgen empresas de nicho (“RegTech”) con el foco en la optimización, transparencia y facilitación de la ejecución del proceso regulatorio en las vertientes de monitorización, reporte y cumplimiento normativo. Algunos ejemplos son:

- ICAR y TRULIOO que proporcionan soluciones de identificación automática de personas físicas y jurídicas a través de procesos biométricos y descentralizados como blockchain.

- FICO, CORLYTICS o TRUSTEV que proporcionan soluciones de análisis de riesgo y fraude on line.

- SILVERFINCH encargado de establecer conectividad entre gestores de activos y aseguradores a través de datos de financiación en un ecosistema seguro y controlado (solución muy eficaz para el cumplimiento de MIFID II).

Conclusión

Aunque inicialmente la regulación puede parecer un aspecto bloqueante para innovar y generar nuevos modelos de negocio, la realidad es que “innovación” y “cumplimiento regulatorio” pueden vivir en armonía a través del conocimiento de los límites y exigencias de la regulación, y de la aplicación práctica de las nuevas tecnológica.

Adicionalmente, el Cloud surge cada vez más como plataforma habilitadora de la transformación para las entidades financieras, permitiendo generar modelos de distribución de los productos y servicios a gran escala sin comprometer la seguridad. Además, surge como catalizador de innovación, por habilitar la creación de laboratorios y cultura de experimentación (fail fast) e agilidad en el pilotaje de MVPs (Minimun Viable Product).

Fuente: Microsoft

ElDerecho.com no comparte necesariamente ni se responsabiliza de las opiniones expresadas por los autores o colaboradores de esta publicación