En los últimos meses se vienen produciendo informaciones acerca de dos nuevas obligaciones formales de nuestro sistema fiscal que, por sus aspectos coincidentes, generan confusión, tanto en cuanto al fondo como en cuanto a sus destinatarios y su entrada en vigor.

Aunque todavía queda algún tiempo para que entre en vigor la primera de las medidas, lo que está previsto para el día 1 de Julio de 2025, parece conveniente redactar este breve artículo con el objetivo de clarificar la situación y evitar errores de interpretación.

Como decimos, se trata de dos obligaciones distintas aunque estén ciertamente vinculadas:

1º.- El sistema informático de facturación (SIF): se trata de obligar a todos los empresarios y profesionales a utilizar sistemas informáticos de facturación “certificados”, para evitar que se utilicen softwares que propicien la defraudación, normalmente softwares de doble uso, que ocultan o modifican facturas o importes de estas.

- No es aplicable a los usuarios del suministro inmediato de información (SII): Por tanto, en general las empresas que facturan más de 6 M de euros no están afectadas por esta obligación.

- Propicia la utilización de un sistema automático de envío de las facturas a la AEAT (el llamado verifactu) que tiene ciertos parecidos al SII y que induce a confusión con la otra obligación que analizamos en esta nota

- Entrada en vigor prevista: 1 de Julio de 2025

2º.- La utilización obligatoria de factura electrónica. En los formatos que establezca el reglamento en desarrollo. Obligará a emitir y recibir las facturas en este formato, y suministrarlas a la AEAT.

- Aplicable a todos los empresarios, grandes o pequeños, a diferencia del SIF

- Solo aplicable a las operaciones cuando el destinatario son empresas (B2B), a diferencia del SIF., que aplica sea quien sea el destinatario.

- No aplicable por tanto a ventas a consumidores finales ni a ventas a Administraciones Públicas.

- Se realiza mediante envío de la factura a plataformas electrónicas que reenvían a la empresa destinataria y a la AEAT.

- Entrada en vigor: desconocida actualmente. Desde que se apruebe el reglamento de desarrollo será de un año para empresas con facturación superior a 8 M de euros, y dos años para el resto.

Veamos, tras este breve esquema, cada procedimiento con mayor desarrollo, aunque sin ánimo, en absoluto, de exhaustividad.

LOS SISTEMAS INFORMATICOS DE FACTURACION (SIF)

El precedente normativo lo encontramos en los artículos 29.2.j) y 201.bis de la Ley General Tributaria, en redacción dada por la Ley 11/2021, de prevención del fraude fiscal.

Se desarrolla por el reciente RD 1007/2023, de 5 de diciembre, que establece los requisitos de los sistemas y programas informaticos.

Se concreta técnicamente mediante una Orden Ministerial pendiente de aprobación, aunque ya está prácticamente lista y conocida a fondo por la mayoría de las empresas de software.

Los productores y comercializadores de SIF deberán ofrecer sus productos adaptados al Reglamento en el plazo máximo de nueve meses desde la publicación de la OM, aunque probablemente tarden menos tiempo.

Ámbito de aplicación

En general, los sujetos pasivos del Impuesto sobre Sociedades y los empresarios individuales

- No se aplica a los usuarios del SII. La razón es que estos empresarios ya informan a la AEAT de los datos básicos de sus facturas en un plazo muy breve, por lo que no pueden alterar estos datos una vez suministrados. No obstante, como con el SIF se proporcionará una información más detallada de las facturas, es fácil que en breve se modifique el SII para ampliar el contenido de la información.

POR LO TANTO, QUEDAN EXCLUIDAS DEL SIF LAS EMPRESAS QUE ESTÁN YA EN EL SII, o que pasen a estarlo en el futuro.

- Tampoco aplica a empresarios exceptuados de emitir facturas, como agricultores en su régimen especial, minoristas personas físicas en régimen de recargo, y régimen simplificado de IVA.

Y quedan incluidas todo el resto de empresarios y profesionales, por pequeñas empresas que sean.[1]

Contenido de la reforma

- Obligar al uso de sistemas informáticos de facturación certificados[2], que garanticen la integridad, conservación, legibilidad, inalterabilidad de los registros.

- No aplicable a otros sistemas como los contables y de gestión

- Que permitan el envío de información a la AEAT, o su descarga inmediata.

- Se prevén fuertes sanciones por incumplir esta obligación: 50.000 euros por cada ejercicio sin usar programas certificados.

- Exigir que en las facturas, o tickets emitidos, figure un código QR con la información básica de la factura.

- Exigir, en su caso, que en la factura figure la frase “Factura verificable en la sede electrónica de la AEAT o “VERI FACTU”. Este es un sistema opcional. Veámoslo.

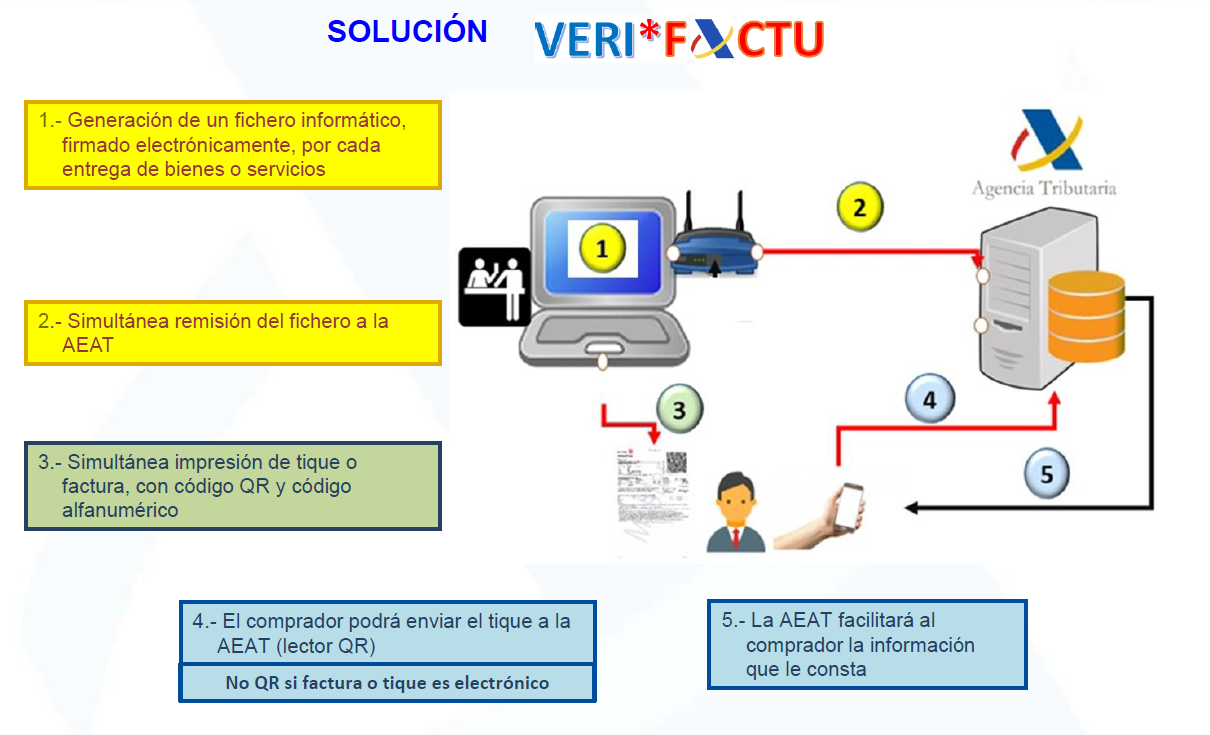

¿Qué es el sistema VERI FACTU?

Es una opción del sistema, aunque la AEAT hará todo lo posible para que lo apliquen la mayoría de los contribuyentes. Mediante la adopción de este sistema, las facturas o tickets, conforme se expiden, se remiten a una plataforma de la AEAT que las registra y conserva.

Con la adopción de este sistema, insistimos, opcional:

- La conservación de facturas y tickets la hace la propia AEAT

- Se suavizan por ello los requerimientos técnicos del SIF de esos contribuyentes.

- Se permite que cualquier cliente pueda contrastar la factura recibida, mediante su QR, con la información de la AEAT: El cliente de un bar adherido a este sistema, con el QR del ticket puede comprobar que, efectivamente, el bar ha remitido el ticket a Hacienda, y en otro caso, puede denunciarlo.

Si el contribuyente no opta por este sistema, conservará él mismo sus facturas, pero se establece la obligación de descarga inmediata a requerimiento de la AEAT. Es previsible que se producirán suficientes visitas inspectoras para volcar los datos como para que esos mismos contribuyentes acaben optando por el sistema veri factu.

En definitiva, con este sistema se persigue corregir prácticas defraudatorias mediante softwares de doble uso, y, al tiempo, que la AEAT disponga de una ingente cantidad de información de las ventas de estos contribuyentes, que se suma a la que ya tiene de los grandes contribuyentes, a través, del SII.

Conforme se adopte de forma generalizada el sistema VERI*FACTU, unido como decimos al SII y, como ahora veremos, a la factura electrónica, la Agencia Tributaria dispondrá de una información exhaustiva de las empresas españolas. El siguiente paso, y lo veremos en pocos años, será la preparación de la contabilidad en sede de la AEAT. Fácilmente, además, acabarán desapareciendo las autoliquidaciones, pues será la AEAT, con esa información exhaustiva, quien efectúe directamente la liquidación de los distintos impuestos y su cargo en cuenta.

LA FACTURA ELECTRONICA

En este caso el precedente normativo lo encontramos en la Ley 18/2022, de creación y crecimiento de empresas, conocida como ley crea y crece.

El artículo 12 de esta ley modifica el artículo 2 bis de la ley 56/2007 de Medidas de Impulso de la Sociedad de la Información para establecer, de forma generalizada, la obligación de emitir facturas en formato electrónico cuando el destinatario sea un empresario o profesional.

Como decíamos, está pendiente el desarrollo reglamentario y, en cuanto a la entrada en vigor de esta obligación, la Disposición Final de la Ley 18/2022 establece que será de un año desde la entrada en vigor del Real Decreto de desarrollo de la ley (actualmente no aprobado) para las empresas cuya facturación sea superior a ocho millones de euros y de dos años para el resto.[3]

Ámbito de aplicación

Como hemos adelantado, todos los empresarios o profesionales, pero solo para las ventas de bienes o servicios en las que el destinatario de la operación sea otro empresario o profesional.

No se aplica:

- Cuando el destinatario no tenga en España su sede de actividad, ni un establecimiento permanente ni su domicilio.

En el caso de que quien emita la factura sea el receptor o un tercero, algo muy habitual cuando el cliente es una gran empresa, ese sujeto emisor de la factura deberá igualmente cumplir la obligación de hacerlo en formato electrónico.

Por lo tanto, todos los empresarios residentes en España, grandes o pequeños, deberán emitir y recibir facturas en formato electrónico en sus relaciones con otros empresarios.

Si unimos esta obligación con la del SIF se vislumbra fácilmente la necesidad de digitalización del pequeño empresario. Una pequeña tienda de ropa, un albañil que hace reparaciones a domicilio, deberán recibir facturas en formato electrónico, y conservarlas de esta forma. Si utilizan sistemas informáticos para facturar, como el ticket del comercio, deberán adaptarse al SIF y, probablemente, enviar las facturas de forma inmediata a la AEAT al optar por el sistema VERI*FACTU.

Contenido

El desarrollo reglamentario establecerá los requisitos técnicos y de información de la factura electrónica, así como los lenguajes aceptados, que serán al menos la lista de sintaxis contenida en la Decisión de Ejecución de la Comisión de 16 de octubre de 2017. [4]

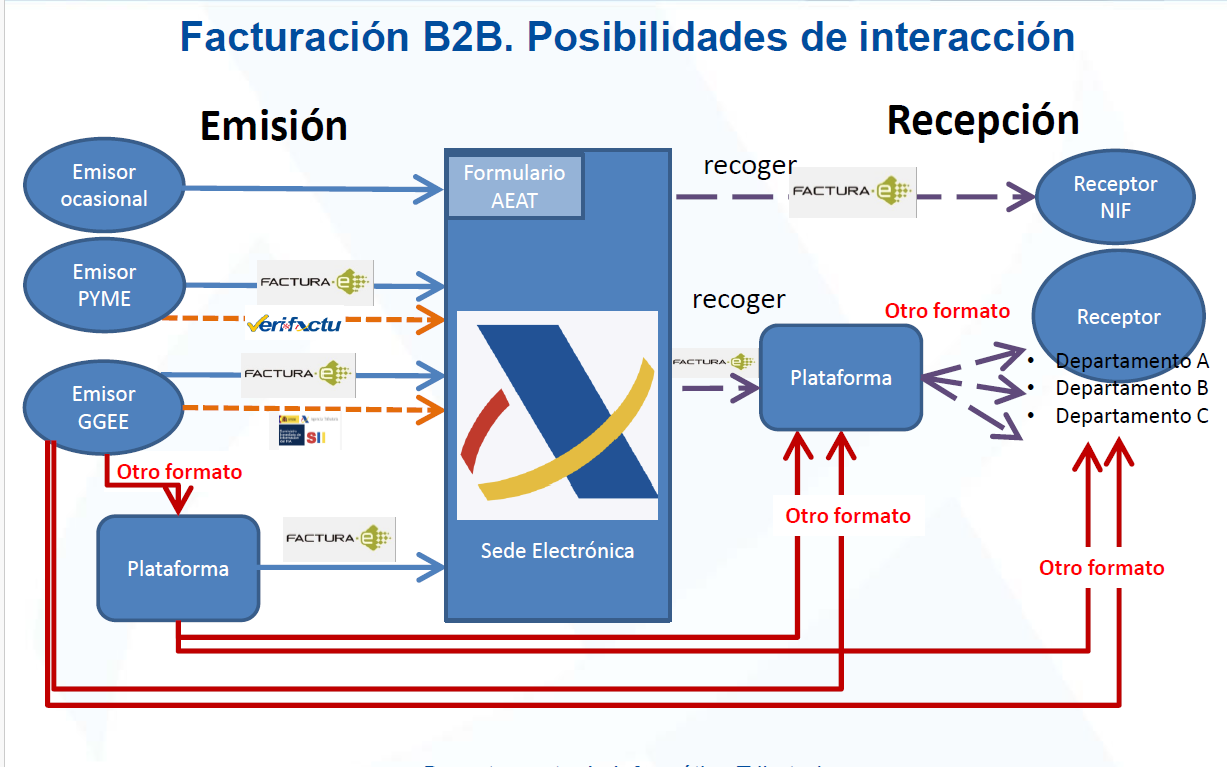

Para la emisión y recepción de las facturas electrónicas se establecerán unas plataformas de intercambio de facturas electrónicas de carácter privado y una solución pública de facturación electrónica. Cada empresario decidirá la plataforma que utiliza, pero en todo caso no se produce el envío directo de empresario a empresario, sino a través de estas plataformas, privadas o públicas.

Si intervienen las plataformas privadas, de forma inmediata suministrarán la información completa a la AEAT, si es la solución pública, evidentemente la tendrá en ese mismo acto.

Las obligaciones recaen tanto para los empresarios emisores de la factura como para los receptores o destinatarios (siempre que a su vez sean empresarios, recordemos)

Así, los destinatarios de las facturas electrónicas deberán informar, por el mismo sistema electrónico, sobre los siguientes estados de la factura:

- Aceptación o rechazo comercial

- Pago efectivo completo y su fecha

- Adicionalmente se podrá informar sobre aceptación y pago parcial, así

- como de su cesión a un tercero

El plazo para informar será de cuatro días naturales desde la fecha del estado (no computan sábados ni domingos o festivos).

Realmente, la información sobre el pago de las facturas es un contenido esencial de la reforma: se pretende que la factura electrónica sea un medio eficaz para reducir los plazos de pago entre empresarios. Si tenemos en cuenta que toda la información se facilitará a la AEAT es fácil entender que la Agencia dispondrá de información directa, del propio empresario cliente, sobre el plazo de pago de las facturas y el incumplimiento que, en su caso, se haya producidos sobre los plazos legales máximos (60 días naturales), lo que permitirá, cuanto menos, publicar un listado de empresas incumplidoras por parte del Observatorio Estatal de la Morosidad Privada.

En esquema presentado por el Departamento de Informatica Tributaria de la AEAT:

En definitiva, la factura se realizará informáticamente según alguno de los programas aceptados y se enviará, o bien a una plataforma privada o bien directamente a la AEAT (si se opta por ello, utilizando la solución pública). La plataforma receptora o bien la solución pública remitirán a la plataforma de la empresa receptora o directamente a ésta.

La empresa receptora enviará comunicación de aceptación primero, y de pago después, utilizando el mismo itinerario, pero de vuelta.

Las pequeñas empresas que utilicen el sistema VERI*FACTU lo utilizarán a su vez como forma de envío de las facturas a la solución pública, lo que será otro incentivo para utilizar este sistema.

Por necesidad, nuestras pequeñas empresas se verán obligadas a dar un importante salto en la digitalización de sus procesos.

Y la Agencia Tributaria, como no podía ser de otra forma, dará otro importante salto (ya dio el último con el SII) en la obtención de información clave para el control de los más de 3 Millones de empresas y autónomos que hay en España.

[1] Aunque la norma es aplicable sólo a aquellos “que utilicen sistemas informáticos de facturación, aunque solo los usen para una parte de su actividad”. Se nos ocurre que es bastante posible que un médico en su consulta particular no utilice ningún sistema informático de facturación, por lo que quedaría al margen del sistema. No así una cafetería o una tienda de comestibles, que habitualmente emiten tickets (facturas simplificadas) de forma electrónica.

[2] La certificación la da el productor o comercializador de la aplicación informática utilizada como SIF por el empresario mediante una declaración responsable obligatoria.

[3] El decreto debe aprobarse en el plazo de seis meses desde la aprobación de la publicación de la ley (y ese plazo ya venció el pasado 29 de marzo de 2023), pero ocurre que esta regulación no entrará en vigor hasta que la Comisión autorice al Estado español a imponer la factura electrónica, impidiendo por tanto el uso del papel, en contra de lo previsto en los artículos 218 y 232 de la Directiva de IVA. Por tanto, una vez se autorice esa excepción al mandato de tales preceptos, contará el plazo de seis meses para desarrollar la norma. Aprobado el desarrollo, contarán el plazo de uno o dos años referidos

[4] Mensaje XML del CEFACT/ONU de factura aplicable a toda la industria tal como se especifica en los esquemas XML 16B (SCRDM — CII) y Mensajes UBL de factura y nota de crédito tal como se definen en la norma ISO/IEC 19845:2015

ElDerecho.com no comparte necesariamente ni se responsabiliza de las opiniones expresadas por los autores o colaboradores de esta publicación